Des clients se plaignent de l’écart important entre le taux d’épargne et le taux à l’emprunt. Pour les associations des consommateurs et d’autres observateurs économiques, il est grand temps que les banques revoient leur marge en vue d’inciter les gens à épargner et de soulager, dans la même foulée, les emprunteurs.

Dérisoire. C’est le mot qui vient tout de suite à la bouche de Vinod Dookhit, 65 ans, pour qualifier les intérêts qu’il perçoit sur ses épargnes. Un sentiment que partagent bon nombre de membres du Senior Citizens Council de Lower Plaines Wilhems dont il est le District Representative (Ndlr : le conseil regroupe 6 260 membres âgés de 55 ans à monter). « Le taux d’intérêt sur l’épargne est trop faible. Auparavant, on pouvait au moins payer une facture avec les intérêts perçus, maintenant c’est à peine suffisant. Cela n’encourage pas les gens à épargner. Ce n’est pas étonnant que des Mauriciens se soient tournés vers les Ponzi Schemes il y a quelques années. Malheureusement, ils ne se doutaient pas du risque qu’ils prenaient », souligne Vinod Dookhit.

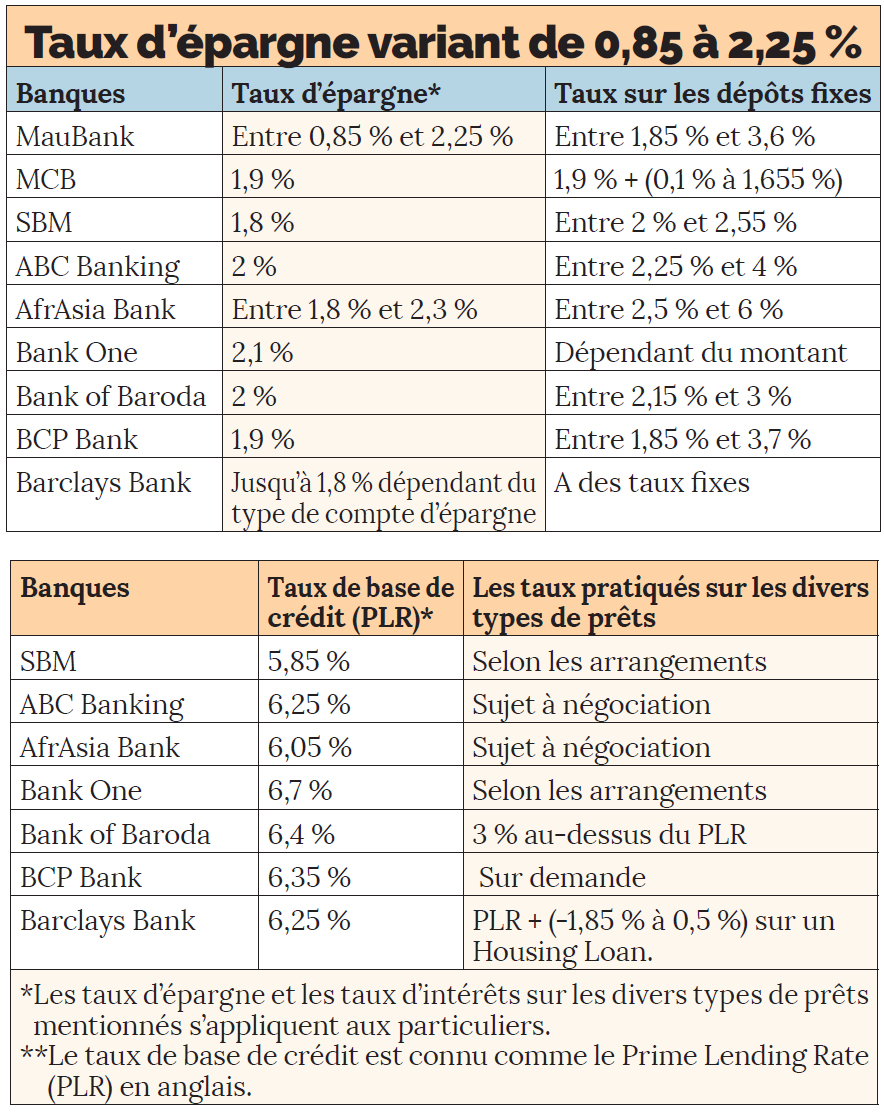

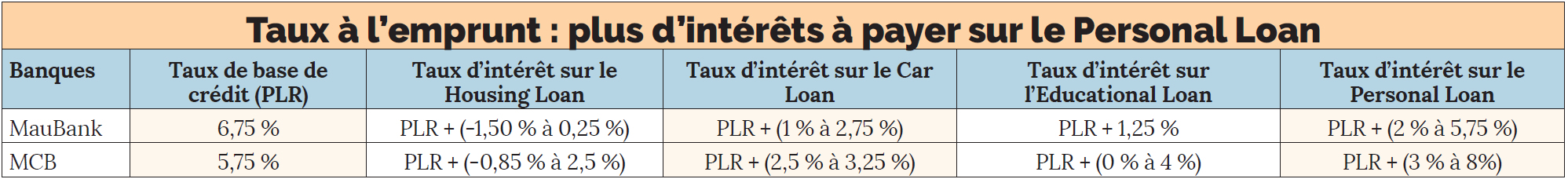

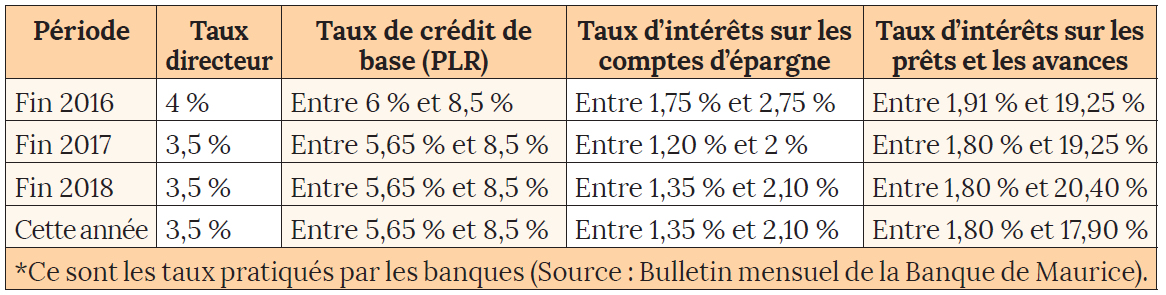

C’est un fait que le taux d’épargne est de moins de 2 % dans la plupart des banques. À contrario, le taux à l’emprunt est dans la plupart des cas à deux chiffres sur le Personal loan. D’ailleurs, dans un rapport datant de juin 2014 intitulé ‘Banking Your Future: Towards a Fair & Inclusive Banking Sector’, la Task Force mis en place par le Gouverneur de l’époque de la Banque de Maurice (BoM), à savoir Rundheersing Bheenick, évoquait le sentiment des clients sur les taux d’intérêt. Ceux-ci les jugent « trop élevés » sur les prêts et « trop bas » sur l’épargne.

L’épargne à moins de 2 %

Si plusieurs années se sont écoulées depuis la publication de ce rapport, ce sentiment n’a pas vraiment changé. « Nous avons reçu des plaintes à ce sujet », indique Kona Yerukunondu, Ombudsperson for Financial Services.

Au niveau des associations de consommateurs, les doléances sur l’écart sur les taux d’intérêts sont également récurrentes. « Certaines personnes se plaignent du faible taux d’intérêt à l’épargne, qui est moins de 2 % l’an, et du fort taux à l’emprunt, voire 14 %, 16 % ou même 24 % l’an, s’agissant des cartes de crédit », indique Suttyhudeo Tengur, le président de l’Association pour la Protection de l’Environnement et des Consommateurs (APEC). Ce sont des personnes à la retraite qui dépendent de leurs pensions mensuelles pour vivre, avance-t-il, qui ne sont pas contents du taux d’épargne. « Elles aimeraient bien avoir quelques roupies en plus pour arrondir leur fin de mois », fait ressortir Suttyhudeo Tengur.

Pour Dan Maraye, observateur économique et ancien Gouverneur de la Banque centrale, cet écart important entre le taux à l’épargne et le taux à l’emprunt n’est pas sans conséquence. « La plus large la marge, le moins efficient est le secteur bancaire. Cet écart se reflète d’ailleurs sur les profits des banques. Certaines banques ne jouent définitivement pas le jeu. Or, une marge trop élevée a un impact négatif sur le taux de l’épargne national et dans la même foulée décourage les Mauriciens à épargner », fait valoir Dan Maraye.

Imposer une marge

D’où sa recommandation pour que la Banque de Maurice régularise à ce niveau en imposant une marge qui ne dépasser pas X %. « Les banques devront alors revoir leurs marges. Quant au client, il aura le choix d’opter pour la banque qui offre le produit le plus avantageux », souligne l’ancien Gouverneur.

Suttyhudeo Tengur abonde dans le même sens. « Il faut réduire cet écart. Ce n’est pas parce que les consommateurs ne posent pas de questions ouvertement à ce sujet qu’on devrait les tondre davantage et faire la pluie et le beau temps. On n’est pas au marché central où l’on peut acheter de la pomme d’amour chez le commerçant qui vend le moins cher. Les banques opèrent en cartel, elles pratiquent les mêmes taux et elles vous disent toutes qu’elles sont compétitives. D’ailleurs, si vous n’acceptez pas les taux qu’elles proposent, vous n’aurez pas votre prêt », martèle-t-il.

Pour Dan Maraye, il est impératif que la Banque centrale négocie avec la Mauritius Bankers Association (MBA) en vue de trouver un consensus. « Il faut qu’il y ait un dialogue constructif et positif entre les parties prenantes de ce secteur afin d’avoir des résultats intéressants pour le bien du pays et des consommateurs. Cela permettra de soulager certains clients et d’apporter plus de transparence dans ce domaine », souligne-t-il.

À savoir que l’Ombudsperson for Financial Services a déjà évoqué ce sujet avec le Chief Executive Officer ainsi que le président sortant de la MBA. Pas plus tard que cette semaine, Kona Yerukunondu a de nouveau soulevé la question avec le nouveau président de l’association des banquiers. Faudra-il s’attendre à des changements à ce niveau ? Seul le temps nous le dira.

La BoM prône le libre marché, mais intervient en cas d’abus

« Le taux à l’épargne et le taux à l’emprunt si bien que les frais bancaires sont libéralisés à Maurice et cela par rapport à la politique prônée par la Banque centrale », indique Kona Yerukunondu, Ombudsperson for Financial Services. Cette pratique libérale se fait dans plusieurs pays, que ce soit en Europe, en Afrique voire l’Inde et la Chine. « Tout cela est laissé aux forces du marché. Cette politique a un impact positif sur l’inflation et la croissance. D’ailleurs, il y a un rapport de la SADC qui dit que Maurice en a bénéficié. Cependant, cette pratique de libéralisation donne parfois lieu à des dérapages. Comme mon mandat est de considérer les plaintes des clients, j’interviens de façon ponctuelle, sans mettre en cause cette politique générale prônée par la Banque de Maurice », avance l’Ombudsperson.

Au niveau de la Mauritius Bankers Association (MBA), on insiste qu’on ne peut comparer l’écart qui se pratique dans d’autres pays avec celui de Maurice. « Il y a plusieurs facteurs à considérer tels que le taux de l’inflation de ces pays ou encore l’élément de compétition à Maurice à titre d’exemple », indique Daniel Essoo, le CEO de la MBA. C’est ce que souligne également la Banque centrale qui met en avant plusieurs éléments, notamment les coûts de financement au niveau des banques et le fait que certains dépôts ne soient pas rémunérés. À cela s’ajoutent les prêts non-productifs et le temps et l’argent investi par les acteurs bancaires en vue de la résolution de litiges y relatifs.

Les experts indiquent aussi que dans les pays développés, la compétition va au-delà du créneau conventionnel des institutions bancaires, notamment avec l’émergence de nouvelles formes de financement grâce à l’expansion de la FinTech.

La Banque de Maurice peut-elle intervenir sur les taux que pratiquent les banques ? Même si la Bank of Mauritius Act accorde à la Banque de Maurice tous les pouvoirs nécessaires, la Banque centrale privilégie non pas une approche interventionniste, mais davantage l’idée d’un marché libre au sein duquel la compétition joue en faveur des consommateurs. La Banque centrale veille néanmoins au grain en ce qu’il s’agit d’abus, comme à titre d’exemple, la récente action de la Banque de Maurice concernant l’élimination des frais liés aux retraits effectués au comptoir.

Daniel Essoo, CEO de la Mauritius Bankers Association : «Le Retail Banking est l’activité la moins profitable»

Daniel Essoo, Chief Executive Officer (CEO) de la Mauritius Bankers Association (MBA), est catégorique. C’est une fausse perception de croire que les banques font de l’argent sur le dos des clients.

Selon les associations des consommateurs ainsi que d’autres observateurs, l’écart (spread) entre le taux à l’épargne et le taux à l’emprunt à Maurice est élevé contrairement à d’autres pays. Ces doléances sont-elles justifiées ?

Il faut considérer plusieurs autres facteurs notamment le taux d’inflation et les taux d’intérêts de ces pays. Il faut également prendre en compte le comportement de la roupie vis-à-vis d’autres devises. Venir dire que l’écart entre le taux à l’épargne et le taux à l’emprunt est élevé sur la base de comparaison est erroné. C’est bien plus compliqué qu’on y pense.

Chaque banque pratique ses propres frais selon les forces du marché.

Quid des frais bancaires qui sont jugés excessifs et nombreux ?

En tant qu’association des banquiers, nous ne pouvons pas faire de commentaires sur les frais que pratiquent les banques. Chaque banque pratique ses propres frais selon les forces du marché. Il faut savoir que nous évoluons dans un environnement très concurrentiel avec une vingtaine de banques pour une population de 1,3 million de personnes. Les banques doivent se battre pour faire du business d’où des frais à un certain niveau.

C’est également vrai qu’il y a une perception que les banques font de l’argent sur le dos des gens, mais la réalité est tout autre. Il faut savoir qu’une banque se compose de plusieurs activités : prêts, leasing, cartes, etc. Or, c’est la section ‘retail’ qui est la moins profitable. Faire du Retail Banking coûte aussi très cher car les marges de profit sont faibles. Le plus gros de la profitabilité des banques provient de l’International Banking. Par rapport au Retail banking’, une part des activités des banques est moins sociale car il est beaucoup plus facile de faire de l’International Banking’ que du Retail.

En 2014, la Banque de Maurice avait publié le rapport du Task Force on Unfair Terms and Conditions in Banking Contracts. Les choses ont-elles évoluées depuis ?

Oui ! Beaucoup ! En 2014, il y a eu également la publication du rapport Banking Your Future. Nous avons mis sur pied, à cet effet, un comité de travail avec la Banque de Maurice pour mettre en place les recommandations. Durant la première phase, la moitié des mesures préconisées avait été mise en place. Nous allons travailler, à partir du 9 août, sur la deuxième phase. Le travail se poursuit donc à ce niveau.

Le taux Repo est resté inchangé depuis 2017. Les banques ont-elles malgré tout joué le jeu en révisant à la hausse le taux à l’épargne ?

C’est une décision de chaque banque en fonction de la force du marché.

Que pensez-vous de la démarche du gouvernement avec l’introduction ce mois-ci du Silver Retirement Bond et du Silver Savings Bond ?

C’est une excellente mesure et une initiative très louable pour les retraités. Il faudra, toutefois, voir l’impact de cette mesure sur les plus petites banques qui offrent aujourd’hui les meilleurs taux aux Seniors.

Que font les banques à titre individuel pour encourager l’épargne ?

Chaque banque a sa propre stratégie commerciale.

Des frais bancaires excessifs et qui ne « méritent pas d’exister »

Processing Fee, Management Fee, Commitment Fee, Prepayment Fee… la liste des frais et commissions que perçoivent les banques sur les prêts est longue. D’ailleurs, dans le rapport « Banking Your Future Towards A Fair & Inclusive Banking Sector », les clients expriment leur « profond ressentiment » selon lequel leur argent est « utilisé pour générer des profits substantiels pour les actionnaires alors que les banques leur font payer des taux d’intérêts élevés ainsi que des frais onéreux ».

« Les frais bancaires sont trop nombreux et sont très élevés. À titre d’exemple, on déduit Rs 1 000 rien que pour transférer le prêt sur votre compte. Si vous demandez des photocopies des détails de votre compte, c’est Rs 100 la page et j’en passe », déplore Suttyhudeo Tengur, le président de l’Association pour la Protection de l’Environnement et des Consommateurs (APEC).

Il y a des banques qui vous prennent des frais pour la fermeture d’un compte

Mosadeq Sahebdin, le porte-parole de la Consumer Advocacy Platform (CAP), déplore, dans la même foulée, « le manque de transparence » au niveau des frais bancaires. « Dans des cas de demandes de prêt-logement, surtout si c’est pour compléter ou rénover une maison, il y a des frais liés à la visite des lieux, par exemple. L’emprunteur potentiel n’est pas informé de ces frais », martèle-t-il. Autre exemple, ajoute-t-il, il est demandé à certains emprunteurs qui doivent souscrire à une assurance-vie comme garantie de subir des examens médicaux. « L’emprunteur est dirigé vers un médecin d’une compagnie d’assurances particulière et aucun frais ne lui est demandé. Ce n’est qu’en obtenant l’emprunt qu’il est informé qu’il y a des déductions, aucun détail ne lui est fourni concernant les frais encourus, que ce soit pour la visite des lieux ou pour les examens médicaux », fulmine Mosadeq Sahebdin.

Pour ce dernier, on ne peut vraiment parler de concurrence quand il s’agit du montant des frais bancaires. « Une visite surprise d’une dizaine de banques a permis de constater qu’au moins sept banques n’affichaient pas les frais bancaires, malgré la provision de la Banking Act à cet effet. Une banque nous a référés à son site Web pour aller consulter les frais. Or, ce site n’était pas accessible. En sus, les frais bancaires sont supposés être disponibles sur le site Web de la Banque de Maurice. Mais consulter ces frais sur le site de la BoM est un véritable supplice pour ceux qui ne sont pas initiés à l’informatique », fait ressortir le porte-parole de la CAP.

« Malheureusement, certains banquiers véreux profitent de l’ignorance de leurs clients pour les exploiter. Je souhaite que l’Ombudsperson du secteur financier apportera sa contribution pour éliminer toutes les pratiques qui ternissent l’image du secteur », recommande, pour sa part, Dan Maraye.

Bref, les doléances ne manquent pas. « Nous avons aussi reçu quelques complaintes au niveau des frais bancaires. Certains déplorent aussi le fait qu’il y ait trop de frais bancaires et qu’ils soient trop élevés. Vous n’allez pas pouvoir imaginer qu’il y a des banques qui vous prennent des frais pour la fermeture d’un compte, par exemple. Dans ce contexte libéral, il appartient aux banques de jouer le jeu. Je trouve qu’il y a des frais qui ne méritent pas d’exister, et d’autres qui sont trop élevés. On est en train d’en discuter avec les banques et j’espère que le bon sens va prévaloir », souligne Kona Yerukunondu, Ombudsperson for Financial Services.

Rundheersingh Bheenick, ancien Gouverneurde la Banque de Maurice : «La profitabilité des banques semble être le premier souci de la BoM»

« J’ai suivi la profitabilité des banques et je note que c’est en hausse. En parallèle, les comptes de la Banque centrale ont plombé. Ce qui me laisse comprendre que c’est la profitabilité des banques commerciales qui est le premier souci du régulateur et pas tellement l’augmentation du taux d’épargne et l’assurance (s’assurer) que le consommateur ait un ‘fair deal’ », déplore Rundheersing Bheenick. Pour l’ancien Gouverneur, tout est à refaire !

Des Silver Bond pour encourager l’épargne

Depuis le 1er août, la Banque de Maurice a introduit le Silver Savings Bond et le Silver Retirement Bond, une mesure annoncée dans le dernier Budget qui permet aux Seniors de bénéficier d’un taux d’intérêt de 5,5 % sur leurs placements. Ainsi, pour le Silver Savings Bond, l’investisseur qui a 65 ans à monter pourra placer Rs 25 000 à Rs 1 million. S’agissant du Silver Retirement Bond, l’investisseur doit avoir 50 ans et moins de 65 ans. Il peut placer le même montant d’investissement. Seule différence : les intérêts s'accumuleront jusqu'à l'âge de 65 ans.

Leurs conseils aux clients

Kona Yerukunondu (Ombudsperson for Financial Services) : « Toutes les banques ont sur leur site Web les taux, frais et commissions qu’elles pratiquent. Ces informations sont aussi disponibles sur le site Web de la Banque centrale. Le client peut ainsi avoir une idée où il aura la meilleure offre. »

Suttyhudeo Tengur (président de l’APEC) : « Les consommateurs doivent « cut your coat according to your cloth », c’est-à-dire ne s’endetter auprès des banques que lorsqu’on a besoin et ne jamais dépasser sa capacité de remboursement. Mon conseil, c’est de rembourser pas plus de 40 % de votre salaire mensuel pour un prêt bancaire. Allez-y lentement avec votre projet et ne jamais vivre au-dessus de vos moyens. »

Mosadeq Sahebdin (porte-parole de la CAP) : « La pratique du budget familial, si elle est adoptée, permet de planifier ses dépenses et d’éviter le surendettement. Pour les ménages à revenus moyens, elle peut permettre d’épargner. Il convient de comparer les avantages offerts par différentes institutions. Nous conseillons aux emprunteurs de bien vérifier les conditions de l’emprunt. Posez toutes les questions sur les frais à encourir pour les diverses prestations en vue de prendre une décision avisée. »

J'aime

J'aime